年终奖多少钱要交税(2022年终奖扣税标准税率表)

2022年终奖扣税标准,自 2022 年 1 月 1 日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税,单独计税方式不再执行。2022年终奖扣税标准。

2022年终奖扣税标准1

自2022年1月1日起,全年一次性奖金计税方式变了,是不是该好好策划一下今年年终奖的支付呢?

一、2021年12月31日前取得的年终奖计税方式

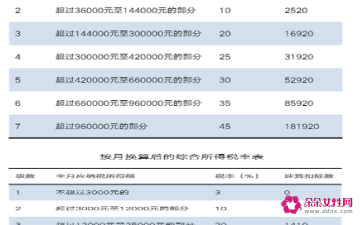

1、不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照所附按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数

2、全年一次性奖金可以选择并入当年综合所得计算纳税。

二、自2022年1月1日起取得的年终奖计税方式:居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

三、举例说明:

1、小张2021年工资扣除各项费用后(基本费用、专项扣除、专项附加扣除等),应纳税所得额15万元,年终奖3万元。按单独计税的方式,工资需缴个税13080元,年终奖需缴个税900元,合计缴税13980元;按合并计税的方式,需缴个税19080元。二种不同方法相差了5100元。

2、小张2021年工资扣除各项费用后(基本费用、专项扣除、专项附加扣除等),应纳税所得额3万元,年终奖27万元。如果单独计税方式,工资需缴个税900元,年终奖需缴个税52590元,合计缴税53490元;按合并计税的方式,需缴个税43080元。二种不同方法相差了10410元。

四、结论:

从上可看出,工资高于年终奖,适合年终奖不并入综合所得计税,工资低于年终奖,适合年终奖并入综合所得计税。

五、税率表

2022年终奖扣税标准2

2021 年已进入尾声,勤恳工作了一年的 " 打工人 " 们,你们的年终奖发了吗?年终奖到手后,别忘了交税。从 2022 年 1 月 1 日开始,年终奖计税将迎来新变化。

2018 年底,财政部和税务总局联合发布《关于个人所得税法修改后有关优惠政策衔接问题的通知》(以下简称《通知》),其中对于全年一次性奖金等多项个税优惠政策进行明确。

《通知》明确,居民个人取得全年一次性奖金,在 2021 年 12 月 31 日前,不并入当年综合所得,按照应纳税额=全年一次性奖金收入 × 适用税率-速算扣除数的计算方式单独计税即可。同时,也可以选择按照应纳税额 =(年收入 - 减除费用 - 附加扣除 - 专项附加扣除 - 其他扣除)× 税率 - 速算扣除数的计算方式并入当年综合所得计算纳税。纳税人可根据自身情况自行选择计税方式。

而根据《通知》,自 2022 年 1 月 1 日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税,单独计税方式不再执行。

对此,业内人士表示,《通知》中关于年终奖计税方式的新规定,主要影响中高收入者,明年起这类人年终奖税负会增加。而对于低收入者则不必过于担心,即使缴纳个税,绝大多数也适用于 3% 税率,与年终奖单独计税最低个税税率 3% 档次相同。由此可见,明年起年终奖优惠政策取消,不会对低收入群体有影响。

有纳税人提出,如果企业在 2021 年底前发放了年终奖,是否还能享受单独计税的年终奖政策。业内人士回应,国家税务总局 2005 年颁布的《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》规定,在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

也就是说,如果企业 2021 年首次发放年终奖,则可以享受年终奖政策。但如果企业在 2021 年初为员工发放了 2020 年终奖,员工已享受了一次年终奖优惠政策,即便今年底提前发放 2021 年终奖,也不能再享受。

2022年终奖扣税标准3

最近年终奖的话题频上热搜,有的`朋友可能有这样的疑问,2020年的年终奖已经发放完毕了、2021年的要到明年才会发放,这个时候谈年终奖是不是早了些?

之所以上热搜是因为自2022年起年终奖的个税计算方式将发生改变,而且确实会影响到打工人的经济利益。对于一些年终奖很高的人来说,改变后的计算方式可能会导致其多支出上万元的个税。

到底哪些人会因为计税规则变化导致多支出呢?文章较长,建议先收藏再看。

2022年起必须合并入综合所得

大家是不是觉得这两年每年都会做一件以前没有做过的事情,那就是个人所得税年终汇算清缴。

每年3月-5月打工人们需要在个税APP上完成上一年度的个税年终汇算清缴,这是2019年我们国家个税改革的其中一项内容。

之所以要做汇算清缴是因为打工人的工资薪金收入、劳务报酬收入、 稿酬收入、特许权使用费收入统统被划归为综合所得收入合并计算个税,以前是这4项是分开计算,各算各的。

每一位打工人或多或少都会有年终奖且金额一般比月工资要高不少。个税改革时考虑到前后政策衔接以及大家的适应问题便出台了一些过渡政策,有关年终奖的计税方法就是其中之一。

政策规定2019年-2021年之间,年终奖计税可以选择按照以前的惯例和综合所得收入分开、单独计税;也可以合并到综合所得收入中一起计税。但从2022年开始不能选择了,必须合并入综合所得一起计税。

2022年开始取消过渡政策,年终奖计税方式的改变确实会造成实际缴税的变化,只不过有些人多缴、有些人少缴,下面举几个例子。

情形一:税率跨档必然多缴税

假设张三每月工资均为8000元,年终奖为30000元,每月扣除项目为固定减除额5000元、缴纳社保1500元。

1、年终奖单独计税时

(1)全年综合所得的应纳税所得额=8000元*12个月-5000元*12个月-1500元*12个月=18000元;

根据综合所得年度税率表查到18000元对应的税率为3%、速算扣除数为0。因此,需要缴纳个税金额=18000*3%-0=540元。

(2)年终奖30000元除以12后对照月度个税表查找税率和速算扣除数,税率为3%、速算扣除数为0。

因此,年终奖单独缴纳个税金额=30000*3%-0=900元。

原来的政策下(年终奖单独计税)张三总共需要缴纳个税=540+900=1440元。

2、年终奖并入综合所得计算时

直接将所有收入加一起再减掉可以扣减项目计算应纳税所得额。

8000元*12个月+30000元-5000元*12个月-1500元*12个月=48000元,对照税率为10%,速算扣除数为2520。

新政策下(年终奖合并计税)张三共缴纳个税=48000*10%-2520=2280元。

3、这个例子中合并计税后多缴了好几百元,原因是原本单独计税的时候,综合所得和年终奖使用的税率均为3%,合并计税后税率上了一个档次变成了10%。

因此,第一种多缴税的情形是由于合并后导致税率上了一个档次造成的。

情形二:税率虽未跨档依然可能多缴税

假设李四每月工资均为10000元,年终奖为40000元,每月扣除项目为固定减除额5000元、缴纳社保1800元。

1、年终奖单独计税时

(1)全年综合所得的应纳税所得额=38400元;

对应的税率为10%、速算扣除数为2520。因此,需要缴纳个税金额=38400*10%-2520=1320元。

(2)年终奖40000元对应税率为10%、速算扣除数为210。

因此,年终奖单独缴纳个税金额=40000*10%-210=3790元。

原来的政策下(年终奖单独计税)张三总共需要缴纳个税=1320+3790=5110元。

2、年终奖并入综合所得计算时

通过计算得出应纳税所得额=78400元,对照税率为10%,速算扣除数为2520。

新政策下(年终奖合并计税)张三共缴纳个税=78400*10%-2520=5320元。

3、虽然没有跨档但合并后依然多缴了210元,其实这多出的210元就是单独计税时额外多扣的速算扣除数。

因此,税率不跨档时合并计税多缴纳的金额就是单独计税时可以多扣一次的速算扣除数。

当然,如果税率始终是3%则两种方式缴税一样,应为税率3%对应的速算扣除数为0元。

情形三:也可能少缴税

假设赵六每月工资均为6000元,年终奖为50000元,每月扣除项目为固定减除额5000元、缴纳社保900元。

1、年终奖单独计税时

(1)全年综合所得的应纳税所得额=1200元;

对应的税率为3%、速算扣除数为0。需要缴纳个税金额=1200*3%=36元。

(2)年终奖50000元对应税率为10%、速算扣除数为210。

因此,年终奖单独缴纳个税金额=50000*10%-210=4790元。

原来的政策下(年终奖单独计税)张三总共需要缴纳个税=36+4790=4826元。

2、年终奖并入综合所得计算时

合并在一起的应纳税所得额=51200元,对照税率为10%,速算扣除数为2520。

新政策下(年终奖合并计税)张三共缴纳个税=51200*10%-2520=2600元。

3、这是不多见的合并年终奖纳税后反而比原来缴税少的例子,具体原因比较复杂。简单来说是合并后享受了更多的速算扣除金额所致。

两类打工人必然要多缴税

通过上面的三个例子可以看出两种情形下是必然会多缴个税的。

一是年终奖加上工资的总收入使得个税税率提升了一个档次。比如分开算时,工资适用3%的税率、年终奖适用3%的税率,合并计税后适用10%的税率。

二是不管怎么算都在同一档税率中。比如分开算时,工资适用10%的税率、年终奖适用10%的税率,合并计税后还是适用10%的税率。

绝大部分打工人符合上面两种情形,这也是为何大部分人会因为2022年起政策的变化多缴税的原因。

另外一部分人税率部分跨档。比如分开算时,工资适用3%的税率、年终奖适用10%的税率,合并计税后适用10%的税率;或者工资适用20%的税率、年终奖适用10%的税率,合并后使用20%的税率。

这种情形比较复杂,需要根据每个人的具体情况计算后才能得出是否需要多缴税。销售岗位的这类人员较多,平时工资不高、甚至很低,但年终奖可能因为销售业绩好而非常高。

关于这个问题回答如下:

1.对低收入阶层没有什么大的影响,比如一般年工资薪金、劳务报酬、稿酬、特许权使用费四项综合所得不超过12万元的,几乎没有什么影响,和过去缴纳的税款没有什么区别。

2.如果工资薪金、劳务报酬、稿酬、特许权使用费四项年综合所得超过20万元不到200万元,可能会带来一定影响,在这个区间可能收入越高,对个人所得税税负影响越大。

3.如果个人全年综合所得超过200万元,这个时候对个人所得税税负变化没有多少影响,因为工资薪金、劳务报酬、稿酬、特许权使用费四项综合所得超过200万元,无论奖金是否并入综合所得,基本上个人所得税达到了最高税率45%,即使综合所得再增加,税负水平也不会再变化。

4.因为个人综合所得税负除与个人工资薪金、劳务报酬、稿酬、特许权使用费四项全年综合所得收入有关外,还与个人缴纳的“三险一金”、专项附加扣除以及其他扣除、免税收入有关。即使收入在不同区间,由于每个人具体金额不同,可能个人税负水平有一定影响。

对于90%的人没有影响。但是对于缴纳个人所得税税率10%以上,但是又要明年发放几万元年终奖的人,可能会增加一定的负担。

年终奖原先没有纳入综合所得,实际上并不是不缴纳个人所得税,年终奖个人所得税是这样算的:

首先,如果本人当月的工资超出免税额度(5000元+专项附加扣除的免税额)。就将所有年终奖作为应税额度除以12,找出对照税率。

年终奖是3.6万元以内,税率3%。3.6万元以上至14.4万元部分,税率10%;14.4万元到30万元部分,税率20%。一直到96万元以上,税率是45%。相当于另一人份的个人所得税。

虽然需要纳税,但是总比两份收入合起来要划算。

如果是说没有超过免税额度,那么实际上个人所得税还要扣除当月的免税额度差额,再按照上述方式计算。

从2022年1月份开始,年终奖全部纳入个人综合所得计算纳税以后,收入越高的人缴纳的个人所得税就会越多,这样实际上也是纳税的相对公平。

比如说一个人收入200万,年终奖发100万,平时收入100万。他的年终奖税率和个人所得税税率虽然说都能达到45%,可是过去是两部分独立计算,可以规避不少税。现在只有一人份了,差不多需要多缴纳25万元以上的个人所得税。

对于低收入群体,本身过去就可以将年终奖并入综合所得来进行汇算清缴。大多数人汇算清缴以后,实际上缴纳的个人所得税都可以退回(没有缴纳个人所得税的人,是不能退税的)。

过去的时候年收入20万元,可以将收入分成两部分,16.4万元的工资+3.6万元的年终奖。

这样3.6万元的年终奖,可以按照3%的个人所得税纳税,避免了按照10%的税率纳税,能省下2520元个人所得税。(不过很多人工资发不到手是很担心的,宁愿缴税也愿意先把钱发下来)但是现在综合计算以后,就只能按照10%的税率纳税了。

所以说,年终奖纳入综合所得缴纳个税,基本上对于年收入低于20万以内的人不会有太大影响。

简单一句话就是你要缴纳的个税增加了,原本奖金可以单独申报一个年终一次性所得,税率统一为3个点,纳入全年综合所得后税率随收入增加而上涨,你缴纳的个税自然水涨船高。

炸了炸了,终于还是对年终奖“动手”了!

未来有些人的年终到账可能要变少!

(可笑,根本没年终奖)

从2022年1月1日起,居民个人取得全年一次性奖金(比如年终奖),应并入当年综合所得计算缴纳个人所得税。

用大白话说,今年年内取得的年终奖,有单独计税和合并计税两种方式可选,但明年开始,就只有合并计税一种方式了。

以前我没得选需要交税,

现在我更没得选需要交更多税了!

那么,什么是单独计税和合并计税?两者有什么不同?又该怎么选呢?

后面我们结合例子,一个问题一个问题细说。

一、 年终奖单独计税即将成为历史 单独计税VS合并计税

首先,什么是单独计税和合并计税?

我们来举个例子说明:

隔壁公司的老王,2021年全年工资12W,其中年终奖3W,

这里我们先不考虑社保公积金和各类专项扣除,

如果是合并计税,适用个税的这张费率表:

这时,12w的工资,除下6万的准许免除额(俗称“起征点”),

应税所得额为6万,对比上表,适用10%的税率,

合计个税为6万*10%-2520=3480.

如果是单独计税,则(年终奖部分)适用这张费率表:

(注意,该图为全月应纳税所得额)

9万工资+3万年终奖,

前一部分扣除6万“起征点”,剩下3万应税3万*3%=900

年终奖部分,3万(对应全月2500,1级)适用3%的税率,应税3万*3%=900。

合计个税900+900=1800.

两者一对比,3480-1800=1680

可怕,上面的例子中,综合计税要多交税1000多!

合并计税是将年终奖并入全年综合所得,按照个税税率表计税;

单独计税,是年终奖部分单独按照按月换算后的综合所得税率表进行计税并加总。

上面的例子是综合计税要多缴税,但一定是综合计税要多交税、要吃亏吗?

单独计税和综合计税到底哪种方式好?

我们继续看下去。

二、 年终奖,单独计税和并入综合所得,针对的是谁?

两种方式到底哪种好,其实并不绝对,

我们举个好理解的例子:

还是老王,年入9万,6万工资+3万年终奖,那么,

综合计税应税3万*3%=900,

单独计税应税0+3万*3%=900,两者是一样的。

而如果老王年入15万,是6万工资+9万年终奖,这时,

综合计税应税9万*10%-2520=6480,

单独计税应税0+9万*10%-210=8790,反而是单独计税不划算了。

总结一下,单独计税适用于工资高于年终奖的人群,合并计税则适用于年终奖较多的人群。

但这些都已经往事如烟,

自明年开始,单独计税,就要退出历史舞台了!

等下,单独计税适用于工资高于年终奖的人群?

我们打灰人每天这么苦哈哈,都快要吃土了,gj还忍心夹走我碗里的窝窝头吗?

并非如此。

注意,前面的计算都没有算上社保的各种专项扣除。

为了照顾到广大群众养家养孩子的困难,不管是高收入人群还是普通收入的人群都可以合理的通过专项扣除节税。

《个人所得税专项附加扣除操作办法(试行)》中指出,

纳税人享受子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人六项专项附加扣除,纳税人可以通过申报扣除相应的税额,减轻税负。

子女教育项,每个子女每个月可以扣1000,从小学到博士研究生都可以扣,

继续教育项,提升学历时,每个月可以扣400元,一个学历等级最多扣48个月,

如果考取专业证书,在拿到证的当年还可以扣掉3600元。

大病医疗项,必须是走医保报销后,医保用药范围内自负部分超过15000元的可以扣,最多扣80000元。

房贷利息项,购买首套住房的贷款利息,每个月可以扣1000,最多扣20年。

对于还在还房贷人群来说,可以有1.2W用作抵税,20年就是24万。

住房租金项,必须是工作的城市没有房子但是租房的人才可以扣,

如果是在直辖市、省城或者计划单列市以及国务院规定的城市,每个月可以扣1500,

其他小城市,市辖区户籍人口超过100万,每个月可以扣1100元,

市辖区户籍人口不超过100万的,每个月可以扣800元。

提前结束租房合同的,按照实际租房时间计算。

当然,租房也是可以享受扣税的政策的,越是大城市扣的越多。

赡养老人项,独生子女每个月可以扣2000,非独生子女,大家去分摊2000元的扣除额度,

这六项下来,可以说每年的扣度还是相当可观的。

各项扣除即便往低了算,2000也是有的,

再加上个税“起征点”的5000,最低档3%的3000,

七七八八加起来,一年免税或低税的额度起码十几万。

也就是说,月入不过万的朋友是基本不受影响的。

吃瓜群众可以散了,原来这波针对的是有钱人啊。

那么取消单独计税,对高收入人群有多大的杀伤力呢?

我们来算一下,年入百万受到多大影响:

还是老王,100万年薪,其中年终奖25万,

免征额6万,社保公积金+各项扣除按15万算,

按照综合计税方式,应税所得额100万-21万=79万,

应税79万*35%-85920=190580,

按照单独计税方式,应税所得额为54万+25万,

应税(54万*30%-52920)+(25万*20%-1410)=157670.

单独计税方式能省下190580-157670=32910.

仅仅切换了下计税方式,就能省下3.3万的税!!!

这让6亿月入1000的同胞情可以堪?

而且无论如何,两种方式的交税不同本身就很“奇葩”,

明明是相同的辛勤,明明是相同的税前所得,

就因为人会“算数”,结果隔壁老王到手就是比俺多,

说好的税收公平呢?这不是欺负老实人嘛。

实务上,月入不过万的朋友几乎不受影响,

那显然,取消单独计税也不影响大家养家糊口。

公平起见,一视同仁,和和美美,美轮美奂。

再就是大家关心的,关于哪种方式更好的问题,其实也不用太担心,

我们报税的时候用的神器——APP“个人所得税”,是可以选到两个选项的,

连算都不用算,报税时直接对比,哪个退税多或者补税少就选哪种方式就可以的。

三、 税收的未来,即是公平

通过上面的分析我们看出,

取消单独计税并不会影响到大家养家糊口。

但是通过这种方式,富人肯定是又要割一块肉了。

其实今年以来,相关的动向非常多,无论是对明星、网红的查税,还是正在路上的房产税,都表明了gj对gtfy的决心。

而且随着税收的规范,有法可依,有法必依,执法必严,违法必究,

原本偷税漏税的钱,就会被用于:

修八线城市老家门口那破破的路,

支援不经济不发达地区、贫困山区的孩子的教育。

橄榄型的社会财富分布将更有利于实现gtfy。

那么,如果你觉得肉疼,那么是在现实中你是过得不错的一群人,gj不是想薅你羊毛,而是去更好帮助那群需要帮助的人。

如果对你没有变化,那么你可以期待下,通过税收调节下的未来,会更加公平。

1.税务行业十年老炮,每天分享税筹经验,解决疑难财税问题!

2.关注Carl的财税圈,帮你合法合理地省钱,立志让你做最省心的老板。

3.解读最新的税收热点,分享最优的税筹方式。Carl的财税圈,您身边的财税管家。

从来没有年终奖,无忧[抠鼻]

高薪行业影响挺大,过去一次性年终奖可以平摊到十二个月一次,可以省个十万八万税

1.原来年终奖金可以选择合并纳入综合所得纳税,或者选择单独计税(年终奖金除以12后对应的税率)。

2.明年起,只能合并纳税综合所得纳税,总体上,会增加个人税负。会抵消前几年个税改革降低税负的效果。

3.建议国家有关部门要进行研究

你好:影响还挺大的,最多能差个上万块。

自2022年1月1日起,个人取得年终奖不再适用优惠算法,即不能再单独计税,应并入当年综合所得计算缴纳个人所得税。

1、年终奖单独申报

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

适用税率:以全年一次性奖金收入除以12个月得到的数额对照月度税率表确定

达到纳税标准的打工人收入会减少,国家税收会增加,要多要少都是政府意志决定,打工人说了不算啊,有什么讨论啊!

其实准确来说,年终奖从2019年开始就可以纳入全年综合所得缴纳个税了,只不过2019年-2021年这三年中年终奖可以选择单独纳税,也可以并入综合所得纳税。

2019-2021年个人所得税汇算清缴,纳税人在个人所得税APP进行操作时,可以选择将年终奖单独计税,也可以选择将年终奖与工资薪金合并计税,两种方式下系统会提示不同的应交个人所得税金额,纳税人可以选择更优惠的计税方式。

操作过个人所得税APP的纳税人其实很好判断。

之前选择合并纳税更合适的,2022年年终奖纳入综合所得对你没有任何影响;之前选择单独纳税更合适的,2022年年终奖纳入综合所得将使你多交些个人所得税。

根据《个人所得税法》的新修订,目前征收个人所得税的征收标准,已经从之前的3500元提高到了5000元。这意味着,月收入低于5000元的,属于没有达到个税的征收标准,不需要交纳个税。除此之外,在按照新个税法计算个税的时候,可以享受子女教育、大病医疗、住房贷款等专项附加扣除。

哪些人需要交个人所得税?

缴纳主体:既包括居民纳税义务人,也包括非居民纳税义务人。居民纳税义务人负有完全纳税的义务,必须就其来源于中国境内、境外的全部所得缴纳个人所得税;而非居民纳税义务人仅就其来源于中国境内的所得,缴纳个人所得税。

《个人所得税法》第二条 下列各项个人所得,应当缴纳个人所得税:

(一)工资、薪金所得; (二)劳务报酬所得;(三)稿酬所得;

(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;

(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

(注意:根据最新政策个人所得税优惠政策将继续延缓实施,同时将全年一次性奖金不并入当月工资薪金所得、实施按月换算税率单独计税的政策,延续至2023年底。)

不需要缴纳个人所得税的情况:

1. 根据国家统一规定发放的补贴、津贴(政府特殊津贴、院士津贴、资深院士津贴以及国务院规定的免征收个税的其他津贴)

2. 公务用车、通讯补贴收入可扣除一定标准公务费

根据国务院相关规定:个人因公务用车和通讯制度改革而取得的公务用车、通讯补贴收人,扣除一定标准的公务费用后,按照“工资、薪金”所得项目计算和代扣代缴个人所得税。

公务费用的扣除标准,由省级地方税务局根据纳税人公务交通、通讯费用的实际发生情况调查测算,报经省级人民政府批准后确定,并报国家税务总局备案。

3. 上市公司股息红利

根据《关于上市公司股息红利差别化个人所得税政策等有关问题的通知》,个人从公开并发行的转让市场取得的上市公司股票,持股期限超过一年,股息红利所得暂免征收个税。

4. 个人福利费(生活补助费)免税

生活补助费,是指由于某些特定事件或原因而给纳税人本人或其家庭的正常生活造成一定困难,其任职单位按国家规定从提留的福利费或者工会经费中向其支付的临时性生活困难补助。

5. 住房租赁补贴免税

对符合地方政府规定条件的城镇住房保障家庭从地方政府领取的住房租赁补贴,免征个人所得税。政策延期至2023年12月31日

6. 个人捐赠

根据个税法规定:个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除,国务院规定对公益慈善事业捐赠实行全额税前扣除,从其规定。

7. 解除劳动关系一次性补偿收入3倍以内部分免税

个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

8. 职工个人取得拥有所有权的量化资产,暂缓征税

集体所有制企业在改制为股份合作制企业时可以将有关资产量化给职工个人,对职工个人以股份形式取得的拥有所有权的企业量化资产,暂缓征收个人所得税

9. 一次性破产安置费免税

企业依照国家有关法律规定宣告破产,企业职工从该破产企业取得的一次性安置费收入,免征个人所得税。

10. 非上市公司股权激励递延纳税

非上市公司授予本公司员工的股票期权、股权期权、限制性股票和股权奖励,符合规定条件的,经向主管税务机关备案,可实行递延纳税政策,即员工在取得股权激励时可暂不纳税,递延至转让该股权时纳税。

如果您想了解更多的地方政府优惠政策及税务筹划方面的相关需求,为企业节税。欢迎评论、私信小编。

关注小编!小编也会不定时分享节税、避税干货!

- 2022-03-07陈赫和李晨演的所有电视剧有哪些(金晨和陈赫演的电视剧叫什么)

- 2022-02-09古力娜扎情史(古力娜扎吻戏)

- 2022-02-08杨蓉小时候怎么了(杨蓉小时候经历)

- 2022-05-01二驴子为什么封播了(二驴不是封了么咋又出现在快手)

- 2022-04-13激烈的什么(激烈的什么填空词语)

- 2022-04-07周赛乐(周赛乐sella)

- 2022-05-21美甲图片大全2022显白(指甲图片2022新款显白美甲照片)

- 2022-04-07寄居蟹能吃吗(寄居蟹能吃吗怎么吃)

- z是什么牌子的车(z是什么牌子的车标)

- 不用上牌的电动车(不用上牌的电动车有哪些)

- 车牌号字母最忌讳哪个(车牌号字母最忌讳哪个数字)

- 奔驰双门轿跑车型有哪些(奔驰两门跑车有哪几款)

- 摩托车电瓶亏电怎么恢复电量(摩托车电瓶亏电怎么恢复电量需要多久)

- 买车最多能分期多少年(买车最多能分期多少年免息)

- asr是什么意思车上的(asr是什么意思车上的怎么关闭)

- 十字车标有哪些牌子(十字车标什么牌子)

- p7是什么牌子的车(小鹏p7是什么牌子的车)

- 二手车能跑滴滴快车吗(二手车可以跑滴滴?)

- 本田accord是什么车(本田accord是什么车多少钱)

- mrlibu雪佛兰是哪款车(mrlibu雪佛兰是哪款车xl)

- platinum皮卡是什么车(platinum皮卡价格)

- 阿尔法罗密欧什么档次(阿尔法罗密欧什么档次的车)

- n是什么牌子的车(aston martin是什么牌子的车)

- 大欢个人资料简历(歌手大欢个人资料简历)

- 佟二堡海宁皮革城裘皮广场开业

- 奎屯签约项目新疆汽贸园海宁皮草城即将开业

- 长三角自驾游首次进浙江 海宁迎来“万车游”

- 连续三年获嘉兴市质量强市先进县(市);5 个镇(街道)成功创建嘉兴市质量强市先进镇(街道);经编产业园区、太阳能科技工业园、皮革行业协会及 3 家企业获得嘉兴市质量强区、质量强业、质量强企示范单位称号

- 海宁全面提升大质量工作

- 华夏银行海宁支行普惠金融更便民

- 浙江海宁综改引发投资潮

- 我国首个太阳能热水系统支架行业标准在海宁启动编制

- 海宁首座110千伏智能化变电站投运

- 要采购服装服饰可去海宁看看

- 歌曲《送别》原唱(歌曲《送别》原唱是谁)

- 白眉大侠徐良结局(白眉大侠徐良的结局)

- 吕树最后跟谁在一起了(吕树最后跟谁在一起了作者)

- 中二病也要谈恋爱观看顺序?(中二病也要谈恋爱观看顺序推荐)